前回の記事で、将来のお金の収支状況を可視化して生活設計を見直す「ライフプランニング」をご紹介しました。

この記事では、人生の生活設計における最大の支出となる住宅購入(住宅ローン)について説明をしたいと思います。

ライフプランニングを行う上で、人生最大の支出となる住宅資金がどの程度必要になるかを考えてみましょう。

住宅資金額の概況

住宅の購入資金は教育資金、老後資金とならび「人生3大資金」といわれます。

住宅を購入すると、通常は数千万円の借金を背負うことになり、数十年にわたって返済が続きます。

ライフプランを考えるうえで住宅購入資金は最大の支出額となりますが、どのぐらいの住宅費用を見込むべきかを考えるとき、他の方々がどのぐらいの資金を住宅費用にあてているかを参考にして考えてみましょう。

住宅購入費用ですが、2023年の全国のマンション価格は平均で約5,911万円でした。

特に東京23区で約11,483万円と1億円を超えています。(参考:不動産経済研究所 (fudousankeizai.co.jp) )

一方、2023年の勤労者世帯の実収入(二人以上の世帯)は、1世帯当たり 608,182円/月(※)で、年換算すると約730万円です。つまりマンション価格は世帯収入の約8倍(東京23区では15倍以上)にもなります。購入資金はそれだけ大きなもので、みなさん大変大きな金額を支出しているということになります。(※参考:統計局ホームページ (stat.go.jp) )

なお、上記の世帯収入は、単身世帯や無職世帯を除いており、住宅購入を意識する二人以上の世帯の平均額を出しています。ただし、いわゆるパワーカップルと言われる共働き世帯もあれば、片方のみが働いているいわゆる専業主婦(夫)世帯もあるため、各ご家族ごとに違いはあると思いますので、世帯年収の8倍~10倍程度を住宅の購入費用の目安として考えるとよいかと思います。

住宅ローン額の概況

マンションや戸建住宅を一括で購入できる人はほとんどいません。大抵の方は住宅ローンを組み入れることになります。

では、みなさん住宅ローンはどの程度借りているのでしょうか。

結論から言うと、過去の住宅ローンの借入平均を調べると、自己資金を物件価格の2割程度を用意し、8割ほどを住宅ローンで借り入れている方が多いようです。なお、全体の21%は自己資金が5%未満で、14%の人は自己資金なしで全額ローンでまかなっていました。

では、いったい住宅ローンをいくらまで借りていいのでしょうか。気を付けたい点として、「借りすぎ」には注意しなくてはなりません。

銀行が「あなたにはこれだけの金額を貸せますよ」という金額と、「自分が本当に借りていい」金額は、必ずしも一致しません。銀行は、現時点での給与や職業や家族構成などが基本的に今後も続く想定で、返済が焦げ付かないと思われる金額を「貸していい」と判断します。しかし、将来のライフプランは予測不可能な面があります。病気や転職などによって収入が減少したり、子どもが増えたりすれば、ローン返済に回せる金額は現時点の見込みよりも少なくなってきます。

その時「自分が本当に借りていい」金額を考えるポイントは「返済期間」と「毎月返済額」になります。

一般的な住宅ローンの返済期間は最長35年です。もし30歳のときに返済期間35年で借りて仮に60歳で定年を迎えるなら、定年後も5年間ローンが残る計算です。退職金を費やせば住宅ローンを完済できる計算でローンを組んでしまうと、老後資金に影響が出てきますので、可能であれば住宅ローンは退職金に頼らず定年までに返済し終えるのが理想です。

となると、住宅購入時の年齢によっては、返済期間は35年ではなくもっと短期間に設定する、もしくは繰り上げ返済をして返済期間を縮める必要がありますが、返済期間が短くなれば、当然、毎月の返済額は多くなります。

例えば5000万円を金利が年0.5%で、35年返済で借りると毎月返済額は13万0000円。返済期間を25年とすると毎月返済額は17万7000円に上昇します。勤労者世帯の実収入(二人以上の世帯)は、1世帯当たり 608,182円/月と記載しましたが、住宅ローンの毎月返済額が13万0000円なら世帯収入の約21%、毎月返済額が17万7000円なら世帯収入の29%をローン返済に充てることになります。

住宅金融支援機構の調査(23年10月)をみると、変動金利型で借りた人の返済負担率は「15%超20%以内」が最も多く25%、次いで「10%超15%以内」が約21%でした。全期間固定型のローンを借りた人も、同じく「15%超20%以内」が約22%を占め、最も多くなっています。

住宅を購入すると、ローン以外にも住宅費用がかかります。固定資産税、マンションでは管理費と修繕積立金も必要です。一般的にはそうした費用も考慮すると、毎月の住宅ローン返済に充てるのは世帯収入の15〜20%前後と考えるのが目安になるかと思います。

あくまで上記は目安にすぎませんが、購入する住宅の価格相場とご自身の世帯収入を鑑みて、なるべく「借りすぎ」にならないように注意をしましょう。

住宅ローンの借り方について

最後に住宅ローンの借り方について触れておきます。 いざ住宅ローンを組もうとすると以下の選択肢を考えなくてはいけません。

・「元利均等返済」又は「元金均等返済」

・「変動金利」又は「固定金利」

また、夫婦それぞれでローンを組む「ペアローン」の利用も選択肢として考えてみましょう。

「元利均等返済」と「元金均等返済」

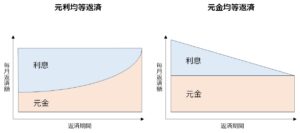

まず、「元利均等返済」と「元金均等返済」の違いを説明します。

元利均等返済

元利均等返済

元利均等返済は、銀行に支払う金額(元金+利息)を毎月一定にして返済する方式です。融資を受ける際、ほとんどの方が選んでいます。

この方式のメリットは、毎月の支払額が一定で返済計画が把握しやすく、月あたりの出費も計算しやすくなります。

一方、元金均等返済方法よりも総返済額は大きくなります。返済初期は元金に比べて利息の占める割合が多くなるため、元金があまり減らないためです。- 元金均等返済

元金均等返済は、銀行に支払う金額のうち元金部分を毎月一定にして返済する方式です。返済初期は利息部分の支払が大きいのですが、返済を続けていくとその分だけ毎月支払う利息も減っていきます。

この方式は、元金の減りが早くなる代わりに、返済初期の支払額が元利均等方式よりも多くなるため、注意をしましょう。

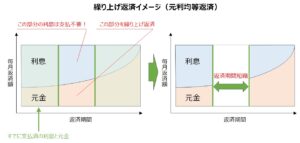

なお、ローン返済中に資金面での余力が出てきたら、可能な限り繰り上げ返済をしておくといいでしょう。

繰り上げ返済のイメージは以下の図の通りです。繰り上げ返済した額は元金部分の支払に充当されるため、その分の利息を支払わなくて済むようになります。そのため、なるべく早い時期に繰り上げ返済をしておくと、利息支払い不要となる額がおおきくなるため、お得になるというわけです。

この繰り上げ返済は、ローリスク・ハイリターンと言えるもので、余裕資金を資産運用にまわしてリスクを取るよりも、確実に利息支払額を減らすことができ、ローリスクで自身の資産を守ることができると言えます。

「変動金利」と「固定金利」

次に「変動金利」と「固定金利」について説明します。

- 変動金利

変動金利型は、住宅ローンに適用される金利が変動するタイプの金利です。金利の見直しは融資元の銀行が定めた基準日に行われており、一般的には6ヵ月ごとの年2回見直しが行われます。変動金利型は、返済期間中に政策金利の影響を受けやすい特徴がありますが、固定金利タイプとの比較すると適用金利が低くなる傾向があります。なお、金利見直しは、借入開始から5年間は金利が上昇しても毎月の返済額は変わりません。また、6年目以降の見直しで返済額が増えたとしても、最大で1.25倍までしか引き上げられません。ただし、1.25倍を超えた分は返済が免除されるわけではなく、その後に金利が下落した際に調整され返済額に上乗せされるか、返済最終日にまとめて返済しなければなりません。

- 固定金利

固定金利型は、住宅ローンを借り始めた時点で決定された金利から適用金利が変わらず、完済まで毎月一定額を返済する金利タイプです。変動金利型よりも金利が高くなりますが、返済額が変わらないため返済計画を立てやすくなります。また、当初固定期間選択型として、一定期間の間、金利が固定でき、その期間が終了するとそのときの金利水準での固定金利または変動金利を選択できるタイプもあります。

この二択は難しい判断で、基本的に金利が大きく上昇しそうな局面であれば固定金利、金利が横ばいや下落局面が見込まれれば変動金利の選択となりますが、何年も先の金利状況を読むことは難しいので、多くの方は「変動金利」を選択している方が多いようです。

なお、変動型で借りる場合は「手元の貯蓄を厚めにしておく」ことをお勧めします。借入開始から5年を過ぎて金利の見直しが入る前など、金利見直しのタイミングで次の適用金利が上昇するようであれば、先に説明した繰り上げ返済をすることが、利払額を少なくする有力な選択肢となります。

毎月返済額が増えても、家計が圧迫されないよう、ゆとりを確保して家計管理する覚悟も必要です。「固定金利より安いから」というだけで安易に飛びつかないよう気をつけましょう。

ペアローン

最後に「ペアローン」について説明します。

ペアローンとは、一つの物件に対し夫婦または親子がそれぞれ契約者として住宅ローンを組む方法です。

また、ペアローンの場合、それぞれの借入金額等に応じて物件持分を共有保有するため、住宅ローン控除を2人とも利用でき、節税効果も高くなります。

ただし、ペアローンを組む場合は同じ金融機関で借り入れをし、購入する物件に同居する必要があります。また、住宅ローンを2つ組むことになるため、手続きに必要な登記費用や司法書士報酬、印紙代などの諸費用がすべて2倍となり、その分負担が大きくなることも注意しましょう。

なお、共働き夫婦で二人とも安定した収入がある場合、ペアローンが出てくる前は「連帯債務」という方法が主流でした。連帯債務の場合、1つのローンに対して主たる債務者と連帯債務者の2人の収入を合計して、1つのローンの借入額を増やすという考え方です。これに対して、ペアローンは2つのローンを組むことになるので、ペアローンのほうが連帯債務よりも借入額を増やすことができます。

連帯債務の場合は1つの住宅ローンに対し、夫婦2人が共同で債務の責任を負います。夫などどちらか一方が主たる債務者、もう片方が連帯債務者となるもので、実際に返済する金額の負担割合は夫婦各自の収入に合わせて決める形です。

ただし、債務全体の返済責任は夫婦とも同じように負います。つまり、3000万円の住宅ローンを組んだ場合、夫婦どちらにも3000万円の返済責任があり、自分の負担割合だけにしか返済の責任がないというわけではないのです。

なお、2人ともが住宅ローン控除の条件を満たしていれば、それぞれが住宅ローン控除を受けることも可能です。

一方、ペアローンは夫婦それぞれ別々の住宅ローンを組みます。つまり、同じ1軒の家を建てるために2つの住宅ローンを組むということです。住宅ローンが別々のものであるため、夫婦が各自それぞれの住宅ローンに対して債務を負います。また、ペアローンでは、お互いが相手の住宅ローンの連帯保証人となるという点も特徴のひとつです。