これまで、少額で分散投資ができる「投資信託」をお勧めしてきました。この記事では、自身のポートフォリオを考えるにあたり、複数の投資信託に分散投資を行うことを考えていきたいと思います。

分散投資には、「資産分散」、「地域分散」、「時間分散」などの手法がありますが、この記事では株式や債券といった複数の金融資産に分散する「資産分散」と、複数の国や地域に分散する「地域分散」の2点について整理していきます。

「時間分散」は、積立投資で購入タイミングを分散させることで購入単価をならすことによって、一括購入の場合と比べてリスクを軽減することができます。こちらは、「投資信託のススメ(長期投資のメリット)」の記事で紹介しております。

資産の分散

投資のリスクを押さえるためには、分散投資が重要であることをこれまで記載してきました。

この章では、株式や債券といった複数の金融資産に分散する「資産分散」について記載します。

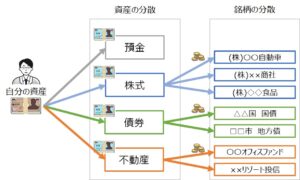

「資産分散」の考え方は、以下のイメージに示す通り、自分の資産を様々な資産に分散して保有することです。投資先を複数にわけることで、予期せぬ事態が起きて1つの投資先の価値が暴落しても、資産の部分的な損失にとどめることができ、資産をすべて失うことは避けることができます。

【資産分散イメージ】

保有する資産の組み合わせや割合のことを「ポートフォリオ」といいますが、自身のポートフォリオについて、どのような資産にどのような割合で投資するかを考えるにあたっては、国内・海外の株式・債券・不動産などで分けることが良いとされています。

では、なぜ「株式」「債券」「不動産」に分けるのが良いかというと、これらの資産は、以下の図に示す通り、景気のサイクルに対してお互いに「違う値動きをする」からです。まったく違う値動きをするものを2つ以上組み合わせれば、1つが下がってしまっても、それ以外が下落分を上回る勢いで上がっていればカバーできる可能性があります。

【景気サイクルと各資産の動きの関係】

基本的に、株式や不動産は景気が上向きだと価格が上昇し、景気が下向きになると価格が下落します。

一方、債券は景気が上向きだとインフレを抑止するために金利を抑える傾向があり、景気が下向きだとデフレを抑止するため金利が上がる傾向があります。

また、株式は実際の景気回復(景気鈍化)を見越して、株価が割安(割高)なうちに株式売買がされるため、実際の景気よりも先行して値動きする傾向にあります。一方、不動産市場は設備投資や賃料反映に時間がかかるため実際の景気と比較してやや遅れて値動きする傾向にあります。

このため、この3資産は、景気のサイクルに対してお互いに「違う値動きをする」ため、3資産に分散して保有するとリスクを分散することができるのです。

地域の分散

分散投資の分散先として、国内・海外といった、「地域分散」も一般的です。

1つの国に資産が集中すると、その国の情勢によって資産価値が下がってしまうリスクがあるため、複数の国に分散して投資するとリスク分散になります。日本だけとかアメリカだけの投資より、複数の国に分散して投資をしましょう。

その時、どの国にどう分散して投資するかが悩ましいところです。

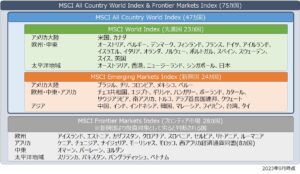

日本で投資信託として一般的に販売されている商品は、「日本」「先進国(日本を除く)」「新興国」といった分類が多く見られます。では、この「先進国」や「新興国」はどのような国かというと、具体的には以下のような国々になります。

※以下は、MCSIという世界中のインデックスファンドで採用されている指標を例としています。

参考:MSCI指数ハンドブック

上記を見るとわかる通り、2023年9月時点で、先進国は23カ国(日本を除くと22カ国)、新興国は24カ国となっており、それ以外にも投資対象として劣ると判断されている国や、そもそも投資対象に含まれていない国もあることがわかります。

全世界を対象に投資する投資信託の代表格である”MSCI All Country World Index”に連動する通称「オルカン」という投資信託があるのですが、「全世界」といいつつも投資先として適格である47カ国が投資対象となります。単に先進国23カ国と新興国24カ国に分類して、先進国と新興国の双方に投資していることから「全世界に投資している」ということです。

私は、上記のうち「先進国」だけでも十分に地域分散の効果があると思うのですが、「新興国」を投資先に含めるかどうかは判断に迷います。「先進国」と「新興国」を比較すると、一般的に「新興国」には以下のようなことが言えます。

新興国は、先進国に対して現在の経済水準がまだ低いものの、若い労働力や豊富な資源があるなど、今後の期待成長率が高く、ファンドの基準価額が大きく動く傾向にあります。そのため、先進国への投資よりも高い利回りが発生する場合もあります。

一方、新興国は基準価額の値動きが大きいため、下落率も大きい傾向にあります。これは、先進国と比較して、政治や経済の変化によってマーケットに混乱が生じやすい「カントリーリスク」があり、将来の経済見通しが読みにくいというリスクがあるからと言えます。また、先進国と比較して国や企業の情報を手に入れにくく、投資分析の情報が少ないことから、運用コストである信託報酬も高くなる傾向があります。

上記のため、新興国への投資も分散先の候補ではありますが、新興国への投資は、リスク分散の目的よりハイリスク・ハイリターンを狙う目的でポートフォリオに組み込む意味合いが強いかと思っています。

また、「日本」についても整理をしておきましょう。

先進国投資において「日本」と「先進国(日本を除く)」に分かれていますが、投資者の目線ではメリットがあります。

・日本国内の投資は、海外への投資と比較して、投資情報が得られやすい

・海外投資で必ず発生する為替リスクが存在しない。

更に、日本の場合は以下のような特徴があるので、他の先進国と違う値動きをするという意味で「日本」と「先進国(日本を除く)」と投資信託商品が分かれているのは、選択肢として有用かと思います。

・対外純資産が多くインフレ率も低いため、長期的な投資の安心感がある。

=「有事の円買い」として安全資産としての役割を担っている。

分散投資の組み合わせ

上記を踏まえて、分散投資の組み合わせ(ポートフォリオ)について考えてみましょう。

例えば、分散投資の代表的な投資信託として「8資産分散型バランスファンド」という投資信託が、さまざまな運用会社から販売されていますが、「株」「債券」「不動産(REIT)」を「日本」「先進国(日本除く)」「新興国」に分割(ただし新興国の不動産(REIT)は除く)した8資産を各12.5%ずつ組み入れたファンドとして販売されています。(下記イメージ参照)

【8資産分散型バランスファンドの構成】

このとき、「株」と「債券」と「不動産(REIT)」は、上述したとおり、違う値動きをするため分散投資として有用かと思います。

一方、「日本」や「先進国」は比較的安定した運用が狙えますが、「新興国」はハイリスク・ハイリターンを狙う目的でポートフォリオに組み込む意味合いが強いかと思いますので、より安定運用を望む場合は「新興国」を除いて投資をするという考え方もあるかと思います。

※さらに言うと、国内債券は現在金利がほとんど得られないため、ポートフォリオから外す方もいるかと思います。

また、「8資産分散型バランスファンド」の場合は、全ての投資先に均等(各12.5%ずつ)に資産分配しますが、この配分バランスも考えるとよいかと思います。

以下が、”MSCI All Country World Index”の47カ国の株式時価総額を「日本」「先進国(日本除く)」「新興国」別に集計した結果です。(さらに先進国(日本除く)のうち、アメリカが占める金額も集計しました。)

上記を見ると、47カ国の時価総額のうち、日本は5.5%、新興国は10.7%にすぎませんが、均等分散だと、株式分のうち3分の1が日本、3分の1が新興国となり、「8資産分散型バランスファンド」は実態の市場規模と比較すると少しアンバランスであることがわかります。

ただし、市場規模どおりとすると、アメリカ1国で47カ国の時価総額の62.3%を占めるので、1国集中してしまうという問題はあります。現時点でアメリカは世界の株式市場の中心であり、ご自身のポートフォリオでも大半を占めてしまうのはやむを得ないと思いますが、アメリカだけにならないようにその他の地域への投資割合も検討することをお勧めします。

また、株式、債券、不動産(REIT)の間では、単純比較はできないのですが、株式や債券と比較して、不動産市場は比較的規模が小さいため、均等分散をすると実際の市場規模とはバランスが違います。株式と債券だけでも十分に景気サイクルを考慮した資産分散をすることはできますが、不動産(REIT)もポートフォリオに含めるとより資産分散の効果が高まると考えるとよいかと思います。

分散投資(ポートフォリオ)の組み合わせとして、「これが正解」という答えはないのですが、ご自身の投資目的(長期か短期か、リスクが取れるか安定重視かなど)によってポートフォリオを検討していただければと思います。

なお、どのような資産や地域に投資しているかを確認するには、インデックスファンドの場合、各ファンドの「目論見書」や「ファンド特色」、「運用方針」などに「〇〇指数に連動させることを目指す」などと記載があるので確認できるかと思います。参考までに、どのような種類があるか代表的なインデックス指数を以下に記載します。

投資信託(特にインデックスファンド)を申し込む際には、どのような指数に連動しているかを確認のうえで、自身ポートフォリオの中でどの程度の割合を占めているかを確認しましょう。

分散投資のまとめ

今回の記事では、分散投資について記載をしました。

分散投資には、「資産分散」、「地域分散」、「時間分散」などの手法がありますが、今回の記事では株式や債券といった複数の金融資産に分散する「資産分散」と、複数の国や地域に分散する「地域分散」の2点について記載しました。

- 資産分散

資産分散として「株式」「債券」「不動産」に分けると良いです。これらの資産は、景気のサイクルに対してお互いに「違う値動きをする」ので、違う値動きをするものを2つ以上組み合わせれば、1つが下がってしまっても、それ以外が下落分を上回る勢いで上がっていればカバーできる可能性があり、リスクの分散が図られます。 - 地域分散

地域分散として、日本で販売されている投資信託では、一般的に「日本」「先進国(日本を除く)」「新興国」といった分類に分けて販売されることが多く見られます。

「日本を含めた先進国」と「新興国」を比較すると、一般的に「新興国」は政治や経済の変化によってマーケットに混乱が生じやすい「カントリーリスク」があり、将来の経済見通しが読みにくいというリスクがあります。そのため、「新興国」は、リスク分散の目的よりハイリスク・ハイリターンを狙う目的でポートフォリオに組み込む意味合いが強いかと思います。 - 時間分散

時間分散は今回の記事で記載はしてませんが、積立投資で購入タイミングを分散させることで購入単価をならすことによって、一括購入の場合と比べてリスクを軽減することができます。こちらは、「投資信託のススメ1」の記事で紹介しております。

分散投資は「とりあえず投資先を複数にすればOK」というわけではありません。

たとえば、「別々の銘柄の投資信託に投資したけど、よく見たら同じような値動きをするもの同士だった」とか「特定の国や企業に偏った投資になっていた」ということはよくあります。投資信託の申し込み時は、どのような指数に連動しているかを確認のうえで、自身ポートフォリオの中でどの程度の割合を占めているかを確認しましょう。

【免責事項】

投資に関する最終決定は、ご自身による判断でお決めいただきたくお願いします。

本投稿は、作成時点での執筆者による予測・判断の集約であり、今後の状況を保証しているものではありません。

本投稿をご覧いただくことで、ご自身の判断で投資決定をしていただくために必要な金融リテラシーを高めていただくことを目的としています。