会社員の場合、退職金は老後の生活費のベースとなる大切な資金です。

老後にかかる費用は人それぞれなので、老後資金が退職金と公的年金だけで十分かというと一概には言い切れませんが、少なくとも老後生活費の大半を占める資金ですので、どのぐらいの資金になるかは把握しておいたほうがよいでしょう。

この記事では、退職金に関連する情報を記載しますが、それぞれの企業の退職金制度により違ってきますので、以下の記事を参考にしてご自身の企業の年金制度をおさらいしておくことをお勧めします。

平均的な退職金相場

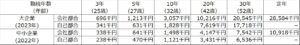

退職金がどれだけ受け取れるかは、勤めている企業ごと年金制度が違いますが、企業規模によって大きく違ってくると言えます。以下に、大学卒で定年まで働いた場合の平均的な退職金額を記載します。

- 大企業(資本金5億円以上かつ労働者1,000人以上)

総合職相当:28,584千円

一般職相当:20,499千円

※:厚生労働省(中央労働委員会)「令和5年退職金、年金および年金制事情調査」より

- 中小企業(従業員数10人~299人)

10,918千円

※:東京都産業労働局「中小企業の賃金・退職金事情(令和4年版)」より

中小企業の賃金・退職金事情(令和4年版)|中小企業の賃金・退職金事情|東京都産業労働局

上記を見ると、中小企業と大企業との間で大きな差があると言えるでしょう。

また、企業規模以外にも業種別や学歴によっても違いがあり、金融・保険業などの一部の業種は高く、医療・福祉業では他業種より低い傾向があります。さらに、学歴でみると大学卒より高校卒のほうが低い傾向にあります。

なお、退職金の相場は年々減少傾向にあります。今後も退職金相場は減少していく可能性が高く、また企業ごとに退職金制度も金額も違うため、上記のデータは現時点での参考としていただき、ご自身の企業での退職金制度からどの程度の金額になるのかを確認されるとよいと思います。

勤続年数・退職理由の違いによる退職金の違い

近年、働き方の見直しにより、一つの企業で定年退職まで勤め上げるケースは少なくなっています。

以下に金属年数と退職金の水準を整理しましたが、このデータから勤続年数が長いほど退職金の水準が高くなることがわかります。これは、企業によっても違いますが、退職金を積み上げ式で計算する制度を採用している企業の場合、職能や等級、給与水準に比例して退職金の積み上げ額が増えることによります。

また、退職理由により、会社都合と自己都合とを比較すると、自己都合退職の場合、退職金額は少なくなります。自己都合退職とは、転職や結婚、病気などを理由に自分の意思で退職を申し出る場合のことで、会社都合退職とは、業績不振や事業縮小に伴う整理解雇(リストラ)など、会社側の事情によるものがこれに該当します。

※大企業:厚生労働省(中央労働委員会)「令和5年退職金、年金および年金制事情調査」より

※中小企業:東京都産業労働局「中小企業の賃金・退職金事情(令和4年版)」より

中小企業の賃金・退職金事情(令和4年版)|中小企業の賃金・退職金事情|東京都産業労働局

退職金制度の違い

企業が採用している退職金制度により受け取り金額に違いが出てきます。

以下に代表的な退職金制度を記載しますので、ご自身の企業がどのような制度を採用しているかを確認してみるとよいでしょう。

- 退職一時金(自社積立)

従業員の退職金を支払うために、自社で退職金を積み立てたり、資金繰りにより退職金を捻出するなどして、従業員の退職金を支払う仕組みです。 - 確定給付企業年金制度(外部積立)

あらかじめ退職金規定で定められた退職金額を支給するために、必要な資金を会社が拠出し、外部機関に運用を委託していく制度です。最終的な退職金の給付額については会社が責任を負っており、「確定給付」の名のとおり最終的に受け取れる退職金額が確定しているのが特徴です。 - 確定拠出年金制度

企業が積立掛金を拠出し、従業員自身の判断でその掛金を退職時まで運用していく制度です。企業側が用意した金融商品のラインナップから従業員が運用商品を選択して運用をしていきます。

受け取る退職金額は、運用成績によって変わってくるので、選択した運用商品によって退職金額が変わってきます。 - 中小企業退職金共済

独立行政法人勤労者退職金共済機構によって運用される共済制度に従業員を加入させ、企業が毎月掛け金を支払い、共済機構が資産運用を行う制度です。従業員が退職時に積み立てられた金額が共済機構から支払われます。

なお、共済制度に加入できる企業は、従業員数や資本金に上限があるため、基本的に中小企業しか加入できません。

退職金の受け取り方法

退職金の受け取り方法は、以下の3つのパターンに分類できます。

- 一時金受け取り

退職時に退職金を一括で受け取る方法です。この場合、退職所得として他の所得とは分けて課税(分離課税)されます。この場合、退職所得控除が適用され、一定額まで非課税となります。 - 年金受け取り

退職金を年金として分割して受け取る方法です。この場合、公的年金や企業年金など、他にも雑所得に該当する所得がある場合、合算して税額を計算します(総合課税)。雑所得の計算には、退職金や公的年金などの所得額から「公的年金等控除額」を差し引くことができます。 - 併用

上記の「一時金受け取り」と「年金受け取り」の併用です。

ここで気を付ける点として、受け取り方法により、税金の負担額に大きな違いが出てくることです。

税負担を最小限に抑えるためには、退職前に退職金の受け取り方を含めて詳細な計画を立てることが非常に重要です。勤続年数や退職金額、その後に受け取る年金額を考慮しながら、以下に説明する退職所得控除枠を最大限利用するように計画を立て、税金対策を行うことが推奨されます。

退職金にかかる税金と控除

一時金受け取りにおける「退職所得控除」

以下、退職金を一括で受け取る場合にかかる税金について記載します。

退職金には主に「所得税」と「住民税」がかかります。

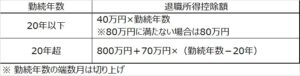

退職金を一括で受け取る場合「退職所得控除」が適用され、一定額までは非課税となる条件があります。具体的には以下の金額まで非課税となります。

具体的な例を挙げて計算すると以下になります。

例)退職金:2000万円、勤続年数:25年 の場合

- 退職所得控除額 = 800万円+70万円×(勤続年数(25年)-20年)= 1,150万円

- 退職所得控除後の金額 = 2000万円 - 退職所得控除額(1,150万円) = 850万円

- 課税対象となる退職所得額 = 退職所得控除後の金額(850万円) × 0.5 = 425万円

※退職金額から退職所得控除額を差し引いた残額のうち、300万円以下の部分は無条件で2分の1課税が廃止されます。また、300万円を超える部分については、勤続年数5年超の場合に限り、2分の1課税が廃止されます。

上記の例の場合、所得税は以下となります。

■所得税(復興特別所得税も含む) = (退職所得額(425万円)× 税率(20%) – 控除額(427,500円)) × 1.021 = 431,327円

※課税対象の退職所得金額が425万円のため、下記の所得税の早見表より、330万円超~695万円以下に該当し、税率20%、控除額427,500円が適用されます。

また、住民税は以下となります。(税率は固定)

■市民税 = 退職所得額(425万円) × 0.06 =255,000円

■県民税 = 退職所得額(425万円) × 0.04 =170,000円

※1円未満の端数は切り捨て

なお、退職金を受け取る際に、会社に「退職所得の受給に関する申告書」を提出することで、確定申告をしなくても源泉徴収で税金が引かれます。

年金受け取りによる「公的年金等控除」

一方、退職金を年金形式で受け取った場合、公的年金などと合算して「雑所得」として課税されます。

その際、「公的年金等控除額」を差し引くことができますが、控除可能な金額を以下に記載します。

年金所得に対して、上記の公的年金等控除額や基礎控除などを差し引き、所得税や住民税が計算されます。

年金所得(雑所得)から実際の課税額の計算は複雑なため具体的な計算方法は記載しませんが、所得税は累進課税(所得が大きいほど税率が高くなる)のため、退職金を年金形式で受け取ると、その分、年金所得に対する毎年の課税額が高くなるため気をつける必要があります。

そのため、退職金を一時金で受け取ると、退職所得控除が税負担を大きく軽減してくれるので、退職所得控除枠を最大限利用することの税制メリットは大きいと言えるでしょう。

まとめ

退職金は老後の生活費のベースとなる大切な資金になりますが、企業によって退職金制度が違うため、ご自身の企業の退職金制度を確認しておくとよいでしょう。

また、退職金の受け取り方法も、一括で受け取ったり、年金として分割して受け取ったり、受け取り方法を選択することもできますが、退職金にかかる税金が変わってくるので、退職金の受け取り方法を含めて、退職前に計画を立てることが重要です。

退職金として一時的に大きなお金を手にすることになりますが、ローンの一括返済をしたり、全額運用に回してしまうなど、無計画にお金を使ってしまうと後々後悔することもあります。

退職金を受け取った際は冷静に使い方を計画し、老後の資金計画をきちんと立てたうえで使っていくようにしていきましょう。