NISA口座(非課税口座)でも、従来からある課税口座でも、投資信託等の金融商品を購入しないと投資は始まりません。

ですが、投資信託はたくさんの商品がありすぎて、どの商品を購入してよいのかがわからないと思います。

投資信託は大別して「インデックス投信」と「アクティブ投信」の2種類に分類できるのですが、この記事では、2種類の投資信託の特徴や違いについて記載しようと思います。

インデックス投信について

インデックス投信を一言で言うと、「株価や債券価格の指数に連動した運用を目指す」という投資信託です。

一方、アクティブ投信は「プロが運用先を選び、指数を上回る運用成績を目指す」という投資信託です。

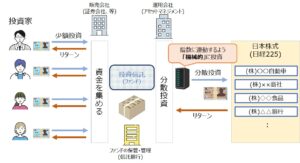

投資信託のメリットは、少額でも多くの企業の株式などに分散投資できることです。そうすることで、個別の企業の株価が下がっても、別の企業の株価が上がってカバーされ、分散効果で値動きが安定します。

そこで、株式投信の中でも、プロが選んだ運用先でなく、株式市場全体を反映する「株価指数」に連動するのがインデックス投信になります。株価指数は毎日のニュースで報道されるため、値動きを把握しやすいという特徴があります。

「インデックス投信」は、株価や債券価格といった指数(インデックス)に連動した運用を目指します。日本株なら日経平均株価や東証株価指数(TOPIX)、米国株ならS&P500種株価指数といった、ターゲットとする指数の動きに追随するようにしています。

簡単にいえば、日経平均株価は225銘柄の株価の平均値ですので、株式市場でその225銘柄すべてを買い入れるようなやり方になり、運用のプロが銘柄をリサーチしたり機動的な入れ替えを検討する必要がなく機械的に投資ができるので、比較的運用コストが低いという特徴があります。(下図参照)

※実際には225銘柄すべてを購入しているのではなく、ある程度、複数の株を組み合わせて、目標となる指数に近づけるような検討をしているので、完全に目標指数に一致するということではありません。例えば、全世界の株式に投資をしている「オールカントリーインデックス」であっても、全ての国の銘柄を購入すると為替手数料だけでもコストがかかってしまうので、ある程度の国や銘柄に絞ることで運用コストを下げるような努力をしていたりします。

インデックス投信の選び方

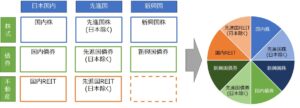

インデックス投信を選ぶ際は、まず、投資したい国や地域(日本国内、米国等の先進国、BRICSやグローバルサウス等の新興国など)を決めます。あわせて、投資したい資産(株、債券、不動産(REIT)など)を決めます。この組み合わせで「日本株」「先進国債券」など主要な部分が決まります。

また、あわせて、複数の資産に分散して投資する場合に、どの程度の割合で購入するかを決めておくとよいでしょう。

次に、どの指数に連動するものを買うかを決めます。

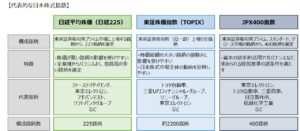

株価指数と一口に言っても、対象とする企業や算出方法によって値動きが違います。例えば日本株で代表的な指数は日経平均株価(日経225)やTOPIX、JPX400などがあります。

日経平均株価は東証上場企業のうち、日本を代表的する225社の平均株価から計算します。特徴としては株価が高い株(値がさ株)の値動きの影響を受けやすいとされます。

一方、TOPIXは東証プライム市場に上場する企業を中心に約2200社の時価総額から算出します。対象社数が多いので1社当たりの値動きの影響は小さくなりますが、時価総額の大きい銘柄の影響を受けやすくなります。

また、比較的新しい指標として、JPX日経インデックス400(JPX400)があります。日経225は、資本効率や利益水準が悪い企業や赤字続きの企業も組み込まれる仕組みになっているのですが、JPX400は資本効率やガバナンスも考慮されており、経営の信頼性という意味でも投資魅力の高い銘柄が集まった指数であると言えます。

※JPX400に採用されるには、上場3年未満や過去3期で赤字や債務超過がないなどの条件があるため、成長企業は条件を満たすまでに株価が上がりきってしまうので、日経225と大きな乖離はなくなってしまいます。どちらかというと、業績が悪い企業はJPX400銘柄からどんどん退場させられるので、株式指標の値上りよりも、株価の安定が見込まれるという点で魅力の指標かと思います。

また、米国株であれば、S&P500やダウ工業平均(NYダウ)、ナスダック100指数などがあります。

S&P500は米国の時価総額の上位500社の株価から算出します。この500社でニューヨーク市場の時価総額の約75%を占めます。

また、ダウ工業平均(NYダウ)は米国を代表する企業30社だけを対象にしています。長い歴史があり、新興企業などは含まれておらず、業種のバランスがとれた指標であると言えます。

一方、ナスダック100指数は主にハイテク企業やIT関連の企業など新興企業が上場しているナスダック市場3000社近くから、時価総額上位100銘柄を対象としています。

また、それ以外にも、先進国全体や、新興国も含む全世界の株価指数もあります。さらに、株のほかにも債券や不動産(REIT)などのインデックス投信もあります。

インデックス投信の魅力

前述しましたが、インデックス投信の最大の魅力は、信託報酬手数料が安い事です。

投資信託の手数料は、大別して「売買手数料」と「信託報酬手数料」があります。

「売買手数料」は、現在ほとんどの投資信託商品について「ノーロード」と呼ばれる手数料無料の投資信託商品がほとんどです。(特に大手ネット証券の場合、100%ノーロードの承認になっていると言っていいでしょう。)そのため、あまり売買手数料を意識することはないかと思います。

一方、「信託報酬手数料」は、投資信託商品を保有していると、年率0.1%~1.0%程度の手数料が取られます。長期保有などを考えたときに、この信託報酬手数料のわずかな差も運用期間が長くなれば収益の差につながってくるので、可能な限りこの手数料は低い方がよいです。

その点、ファンドマネジャーが銘柄選びや入れ替えを行うアクティブ投信に比べて、インデックス投信は機械的な運用のために運用会社の手間がかかっていない分、手数料を低く抑えることができる商品となっています。特に、NISA口座の積立投信枠の対象となるインデックス投信の信託報酬は、国内に投資するものは0.5%以下、海外に投資するものは0.75%以下と低く抑えられています。

運用成績はコントロールできませんがコストはコントロールできるため、同じ指数に連動する投信なら信託報酬の低いものを選ぶのが鉄則です。

アクティブ投信について

前述しましたが、アクティブ投信は「プロが運用先を選び、指数を上回る運用成績を目指す」という投資信託です。

ファンドマネジャーと呼ばれる運用の専門家が投資方針を決め、企業を徹底的に分析したり、経営者にヒアリング調査したりして、その企業の経営方針や成長性を探ることで、指数(市場平均)を上回る運用成績を目指していきます。

運用のうまいアクティブ投信の成績はインデックス投信よりはるかに高くなりますが、人間が張り付いて銘柄選びや入れ替えを行うので、信託報酬はインデックス投信より高くなります。おおよそですが、インデックス投信の信託報酬は0.1%~1.0%程度なのに対して、アクティブ投信の信託報酬は1.0%~2.0%程度と考えると目安となると思います。

また、アクティブ投信は種類が多いのも特徴で、AI(人工知能)やバイオなどのテーマに関連する銘柄に投資したり、「日本の中小型株」など、国や地域、規模などを絞り込んだ投資を行ったりと様々です。なので、自分が本当に興味・関心があるテーマや、これから伸びそうだと思える業態があれば、アクティブ投信に投資してみてもよいのではないでしょうか。

ちなみに、アクティブ投信の良し悪しは、「シャープレシオ」で判断することができます。

※投資信託を選ぶ際に、過去のパフォーマンスとして記載されていると思います。

シャープレシオは以下の計算式で求められる値ですが、取ったリスクに対して効率よくリターンを出せているかを表しています。そのため、このシャープレシオの数値が大きいほど「リスクの割にリターンが大きい」と言えるので、アクティブ投信を選ぶ際のひとつの参考になると思います。

シャープレシオ = (ポートフォリオのリターン−無リスク資産の収益率) / ポートフォリオの標準偏差

※投資の世界ではリスクとは「危険」の意味ではなく「価格変動」のことを指します。同じ運用成績であれば、価格変動が激しい(=シャープレシオが低い)投信より、価格変動が激しくない(=シャープレシオが高い)投信を選んだ方が安心できます。

さいごに

ここまで、インデックス投信とアクティブ投信について説明してきましたが、上述した通り、信託報酬手数料の違いという点は大きく、なるべく手数料が安い商品を選ぶことは大事かと思います。

ただし、アクティブ投信の問題点は、インデックス投信より信託報酬手数料が高いということだけではありません。コストが高くても、しっかりと高いリターンを上げてくれればいいのですが、実は日本ではインデックス投信に勝っているアクティブ投信は2割もないという指摘があります。また、アクティブ投信として高めの信託報酬を取っていながら、組み入れ銘柄をよく見るとほとんどインデックス投信と変わらない商品もあったりして、本当に良いアクティブ投信を探すのがかなり難しいという点がアクティブ投信を選ぶ際の最大のネックだと私は思います。

そのため、最初はコストが低くてハズレが少ないインデックス投信を選ぶのも一考で、少し投資に慣れてきてからアクティブ投信に挑戦してみてはいかがでしょうか。